目次

家の予算は「住宅ローンを返せる額」。借り方を知れば返済に苦しまない

「マイホームの予算をどうやって決めたらいいの?」という悩みは家を買う人であれば誰もが考えることでしょう。

ほとんどの人が住宅ローンを使ってマイホーム購入するため、この質問は「住宅ローンをいくらまで借りればいいのか?」ということと同じですね。

つまり、「住宅ローンを返し切ることができる額」が「マイホームの予算の上限」ということになります。

ローン返済できなくなれば、せっかくの資産も手放さなくてはなりませんからね(自宅を売却しなくてはなりません)。最悪、住宅ローン破産という結果になってしまいます…。

毎月、返済日は必ずやってきます。返済は待ってくれません。家計の状況がどうなろうと、長い年月、支払いを続けなければならないのです。

いざ住宅ローンを組もうと思った時、ローンを組むのはいいとしても「額が大きくて本当に返せるのかな…」というのは当たり前の不安ですね。

「年収の5倍くらいで買えばいい」と思って家を買ったはいいものの、実際に生活を始めて「毎月のローン支払いが思ったより苦しい…」という声もよく聞きます。

ギリギリめいっぱい借りて後悔する例が後を絶たないのです。

なぜこのような状況になるのでしょうか。実は、ローン返済にはあまり知られていない大きな落とし穴があります。

ここでは、知っているかどうかで天と地ほどの差がでる「正しい借り方」をお伝えします。

それが分かれば、本当に無理のない返済ができるかを検討できますし、同時にマイホームの正しい予算もわかります。

「住宅ローンを組むと35年間も借金返済に苦しめられる…」と家を買うことに戸惑う人もいます。「鬼ローン」とか「人生の墓場」なんて言う人もいたり。。

確かに、住宅ローンをネガティブな意味で「借金」と捉えてしまうとそういう負のイメージになってしまいます。

一方で、資産価値のあるマイホームであれば、将来の売却時に「適正な価格」で自宅が売れます。

例えば、購入金額と同じような金額で売れれば、住宅ローンを返済した分だけ、売った時に戻ってきます。ローン返済がそのまま貯金になるといえますね。

価値のある住宅であれば、自宅を担保にした「リバースモーゲージ」を使うこともできます。

だからこそ、家を買う時に初めに考えることは資産価値です。そのような家であれば住宅ローンをポジティブに捉えられます。

まずは、どんな家を買うか?によって、住宅ローンは必ずしも悪い借金にはならないということを知ってください。

後悔しないためにも、資産価値のある家を買う方法は以下の記事を参考にしてみてくださいね。

「いくら借りられるか?」でなく「いくら返せるか」。年収で決めない!

多くの銀行や不動産会社は、「いくら借りられるか」ばかりを伝えてきます。

「借りられる金額を知ることは当たり前だ!」と思われるかもしれません。でも、これが危険な取引の入り口なのです。

正しくは「いくら借りてよいか?」を知らなければなりません。生活(家計)を圧迫しないためには、「毎月いくらなら返してよいか?」「いくら返せるか?」を知る必要があります。

今や雑誌やネットには、住宅ローンは「年収の5倍」ならOK!といったことが書かれていますが本当でしょうか?

年収や家族構成が同じであっても、教育方針が違えば学費は大きく異なります。

毎年、海外旅行へ行くと決めている家族は年1回、数十万円の支出があります。光熱費や食費、交際費…もすべて違います。

収入や子どもの数が同じでも、それぞれの家族のライフプランによって返済可能な額は大きく違います。細かいことを言えば、子どもを私立の学校に行かせるか公立かでも必要な教育資金が変わります。

「年収」だけでザックリと決めるのはあまりにも雑なのです。

銀行は「返済比率」が35%以下なら融資する。生活を圧迫する危険あり

もう一つ。銀行の審査方法を知っていますか?

勤務先や年収など、数多くの検討項目がありますが、ローン金額に関する審査は「返済比率」が重要視されます。

「返済比率=年間のローン返済額÷年収」という計算で、「35%までなら貸す」という銀行が多いです。

(※もちろん返済比率以外にも、年収・勤務先・勤続年数・雇用形態・健康状態・借入状況・所有資産・物件の担保力…など様々な審査項目があります)

つまり、年収の3割程度ならローン返済に回せるだろう、という考え方です。「賃貸物件を借りる時には、月収の1/3までの家賃に抑えなさい」という考え方と同じですね。

しかしここに大きな落とし穴があります。

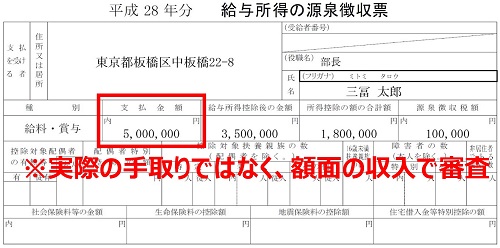

「年収」は額面の金額で計算します。源泉徴収票の左上にある金額です。実際には税金や社会保険料などが差し引かれるため、手元に残る手取り額はもっと少ないのです。

そうなると、例えばめいっぱい35%の返済比率で借りて実際に生活すると、実質的な負担は40%以上にもなることがあります。これでは生活が大きく圧迫されてしまいますね。

そもそも返済比率は「25%まで」にできるだけ抑えるべきです。

25%であっても、生活を見直して、無駄な出費を減らす・収入を増やすなど、家計の影響を和らげることを検討した方がいいでしょう。

| 返済比率 | 返済レベル | 説明 |

|---|---|---|

| ~10% | 余裕返済 | 繰上返済を推奨 |

| 10%~20% | ゆとり返済 | 生活に影響が少ない |

| 20%~30% | 平均的返済 | 「25%以下」に生活見直し推奨 |

| 30~35% | 生活見直し推奨 | 生活に大きな影響あり |

| 35%~ | 中止推奨 | ローン破綻する可能性あり |

銀行はそれを分かっていながら、「返済比率35%以内に収まる」かつ「その他属性などに問題ない」という状況であれば、その金額分を貸してきます。ローンを通すのです。

なぜでしょうか?

銀行はあなたの生活に興味がない。審査が通過しても生活が破綻する

そもそも、銀行はなぜおカネを貸してくれるのでしょうか?

それは、おカネを返してくれるからです。逆にいえば、金融機関は金利で儲けたいため「返してくれる範囲で、めいっぱい貸したい」のです。

融資残高(いくら貸しているか?)は、銀行の力を測る一つの指標にもなっているくらいです。

例えば、銀行の審査が5,000万円で通り、そのまま満額借りたとして、その後の生活が破たんしない保証はどこにもないのです。

だからこそ、銀行は年収などの基本的な情報だけ聞いてくるだけで、あなたのライフプランなどを何も聞いてきません。

少し厳しい言い方になりますが、ローンを組んだ後にあなたの生活がどうなろうが興味がないのです。

もしかしたら「5,000万円の審査を通過させました。自宅取られちゃ困るだろうし、後は頑張って返してね。あなたならギリギリで返せると思うよ」と思っているかもしれません。

これはなにも銀行が悪いなどといいたいわけでは決してありません。

そうではなく、審査に通過することと、あなたの生活が苦しくならないことはまったく関係がない(別問題)であることを理解して欲しいのです。その上で、安全に借りる方法を知っておきましょう。

【対策】ローンを組む前にファイナンシャルプランを立てて生活を見直す

安全に借りるためのひと手間、それは「ファイナンシャルプラン」を立てることです。

これをやるのとやらないのでは、天と地ほどの差が生まれます。

企業であればなにか大きな事業を始める場合には事業計画を立て、予算を割り当てて、どれだけうまくお金が回っているかなどを確認します。

一方、日々の生活の中で「家計や将来の資金計画を立てよう」なんて個人として思うことはほとんどありません。

でも考えてみてください。

マイホームを買うというのは、数千万円もする大きな資産を買う、家という資産に投資することです。しかも35年間にわかってローンを返していく超長期投資です。

企業でいえば大きな事業投資みたいなものです。会社だったら事業計画を立てないと、不安なままでこの事業にGoサインなんて出せませんよね。。

同じことで、ローンを組む前には、無理のない生活が待っているかどうかしっかりと検討したいものです。その手段がファイナンシャルプランを立てることです。

さらに、「ローンを無理なく返済できる額」(≒マイホームの予算)がわかれば、お金のことは考えず、家探しに集中できます。

家を色々見て回るうちに「ちょっと高いけど、少し頑張れば大丈夫かな…」と予算オーバーの物件を買ってしまって後悔する例はよくあります。

それは、漠然としか予算を立てずに「なんとなくいけるかな?」という曖昧な判断で家を買うためです。

マイホーム購入に失敗しないためにも、早めの段階でファイナンシャルプランを立てておきましょう。

いつ・どれくらいお金が手元にあるかわかる。住宅・教育・老後資金も

ファイナンシャルプランを立てると、家を買った後に始まる毎月のローン返済がどれくらい生活を圧迫するのか?が分かります。

具体的な数値で明確に分かります。さらに、家のローン返済が家計に与える影響に限りません。

人生の3大資金といわれる「住宅資金」「教育資金」「老後資金」を含めて詳しくわかります。

どういう生活をすれば、いつの時点でどのくらい貯まっていて、いつ最も手元資金が少なくなり、いつの時点で余裕資金がどれくらい生まれるのか、などをリアルな数値で実感できます。

それを、平均寿命まで(死ぬまで)の期間について、計画を立てるのが資金計画(ファイナンシャルプラン)です。

たった数時間をかけるだけで、将来の家計の具体的なイメージが沸きます。一度やっておくだけで、長い目でみて大きな効果が期待できます。

実際にファイナンシャルプランを立てた人の感想はこういうものが多いです。

「借りていい額が明確になった」「おカネのことは安心して家探しできる」「資金計画書をその都度、見直して家計の改善できる」「効率的な繰上返済の方法や、実質的な返済年数がわかる」…

それだけ、将来の家計が見える化されるということは安心材料になるのですね。

ファイナンシャルプランで立てた数値が実際の生活とピタリと一致するというものではありません。将来のことは正確にはわかりませんからね。

脱サラして起業されるかもしれませんし、事故で入院生活があるかもしれません。ただ、その時にもファイナンシャルプランが手元にあれば、それと照らし合わせて、その都度生活見直しができます。

家を買っても問題ない生活ができるというファイナンシャルプランを持っておくことで、実際の生活との差をしっかり認識できます。

目標(羅針盤)があることで、それと生活を比較すれば無駄遣いも分かるため、対策を取れるのですね。

早め早めに適切な手を打てることは、とても強力なアドバンテージになります。結果として、手元に多くのお金を残すことに繋がります。

独立系FPに依頼する。保険商品の売り込みを前提としたプランナーはNG

実際にファイナンシャルプランを立てようとする場合、FPさんに依頼します。

ただ、このFPさんの選び方には一つ注意が必要です。

FPさんには、「保険会社に所属するFP」と「独立系FP」の大きく2種類います。オススメは「独立系FP」です。

保険会社に所属するFPは、どうしても自社の保険を勧めるように「この保険に入っていれば万が一の時に家計が安心ですよ~」と利益目的のアドバイスをしてくる可能性が高いです。

中立で客観的な家計診断ができないということですね。

保険会社のFPは、保険加入のための営業ツールとしてファイナンシャルプラン作成をするという意識であり、実際に無料で相談を受けるというところが多いです。

一方で、独立系FPの場合には、ファイナンシャルプランを立てることそのものが目的であり、有料であるところも少なくありません。

保険に加入しようがしまいがそこでサービスの対価を得るものであって、厳しいことやリスクも積極的に開示してくれます(保険商品を買おうが買うまいが、FPさんにとって関係ないということですね)。

住宅購入後の現実的な家計状況を知りたいのであれば、独立系FPに依頼しなければいけません。

住宅購入は生活を見直す大チャンスです。こういう機会でもないと面倒くさくてやってられませんからね。。

そしてせっかく資金計画を立てるなら、中立のアドバイスをくれる「独立系」のファイナンシャルプランナーに依頼しましょう。

住宅ローン減税は適用条件や手続きが複雑!間違うと最大400万円がパー

それからもう一つ、忘れてならないのは「住宅ローン減税(控除)」の制度です。

これは、10年間で最大400万円も所得税の負担を軽くしてくれる制度です(一般住宅の場合)。ザックリ言えば、10年間で最大400万円が戻ってくるものです。

※尚、最大400万円であって、住宅ローンの額や年収などによってその額は異なります

国が住宅ローンの金利を一部負担してくれるという制度ですので、確実にこの制度を利用したいものです。

ただ、この制度を使うには、いろいろな条件が定められていることに注意が必要です。

| 「物件」の要件 |

|---|

|

| 「住宅ローン」の要件 |

|

| 「属性その他」の要件 |

|

例えば、物件の要件であれば建物の床面積が「登記簿面積」という専門的な面積で「50㎡以上」なければなりません。

販売図面広告に載っている面積が50㎡でも、“登記簿面積”が49㎡ならローン減税が適用されなくなるのです(面積には壁の厚さを含めるかどうかなどによって色々な種類の面積があります)。

さらに、木造住宅の場合、築20年以上の場合にはローン減税を“そのままでは”適用できません(マンションの場合には築25年以上にはそのままでは適用されません)。

その場合には、20年以上経過した木造住宅(25年以上経過したマンション)であれば、耐震性を証明するなどを行えば適用可能です。

ただこの手順が少し複雑です。この申請手順を誤ると、役所がローン減税の申請を受理しません。

実際に「なんで住宅ローン控除が使えないんだよ!」とトラブルになることも少なくないのです。

減税制度や手続きに詳しい不動産屋を選ぶ!SelFinでもチェックできる

一つ一つ要件を調べたり、手続きを間違いなく行うのはちょっと面倒だし専門的でわかりませんね。

だからこそ、税制に詳しく、手続きの実績がある不動産屋さんを選びましょう。そうしないと、数百万円の還付金がパーになってしまうかもしれません。

こういうことに詳しくない不動産会社はいっぱいあります。不動産屋は、物件紹介や契約業務は行いますが、減税制度の紹介や手続き代行までは(法的には)求められていません。

もし、住宅ローン減税制度を使えなかった・手続きを教えてくれないといっても、不動産仲介会社から「そういうのは不動産屋の仕事じゃない」と言われればそれで終わりです。

住宅ローンは、人生で最も大きなローンでしょう。

それを安全に組むためには、おカネのプロであるFPや、手続きに精通した不動産会社を通じて手続きしたいですね。

「物件を選ぶ前に不動産屋を選ぶ」という鉄則を理解して、安全に取引しましょう!

また、住宅ローン減税が適用できるかどうかを簡単に調べるツールもあります。

それは、AI(人工知能)が物件の価値やリスクを一瞬で判断する無料アプリ「SelFin」です。自分で確認してみたい、という場合には使ってみるのもありですね。

買おうとしている家の価格が適正か?(価格の妥当性)、将来売りやすいか?(流動性)など、なかなか分かりづらいですよね。 これをAI(人工知能)がビッグデータをもとに一瞬で判定するアプリが「SelFin」(セルフィン)です。使い方は物件情報サイトのURLをコピペするだけ、しかも無料! その他、耐震性や住宅ローン減税の適用可否、マンションの管理状況、土地の資産性なども分かる優れもの。本格的に購入検討する場合には、不動産屋さんに相談くださいね。

コメントを残す